目次

不動産を売却するとどんな税金がかかるの?

不動産を売却したら、税金がかかる…ということはほとんどの人が知っていると思いますが、どのような税金がどれくらいかかるのかというのは、実際に不動産の売却活動をはじめないとわからないものです。

今回は、不動産を売却したときにかかる税金の種類と計算方法、少しでも税金を安く抑える裏ワザについてご紹介します。

不動産売却時にかかる税金

不動産売却時には、売ったことで出た利益に対して税金がかかります。どのような税金がかかるのか、またどうやって計算したらいいのか…わからない方のために、税金の種類について解説します。

不動産売却による譲渡所得に課税される

一般的には、収益を得ると、それには所得として税金がかかります。サラリーマンのお給料が一般的なものですが、それ以外にも家賃収入や当選金なども税金の対象となります。

譲渡所得とは、不動産売却によって得られた収益のことで、売却益と呼びます。この売却益は、そっくりそのまま売却金額というわけではありません。

どういうことかというと、譲渡所得というのはあくまでも「利益」のことなので、

- その不動産を手に入れたときの費用

- 手に入れるときにかかった費用

- 売るときにかかった費用

この3つを差し引いた金額が譲渡所得ということになります。

例えば、譲渡費用として計算できるのは仲介手数料や印紙税、建物の解体費用や測量費などです。しかし、売却と関係ない測量費や土地の造成費用は譲渡費用の対象外になることがあるので、詳しくは不動産会社に尋ねてみるといいでしょう。

売却した不動産が、買ったときよりも値上がりしている場合は得をしたことになり、譲渡所得がプラスになります。しかし、値下がりしている場合は売って損をすることになるので「売却損」が出ることになります。売却損のことを「譲渡損失」と言います。

また、取得費において、建物の購入代金や建築費などは建てた当時の金額がまるまる差し引けるわけではなく、築年数に応じた減価償却費相当額を差し引いて計算しなくてはなりません。

相続した不動産などで取得費がわからないときは、収入金額の5%相当を取得費とすることができるので、そのあたりも不動産会社に聞いてみてください。

不動産の譲渡所得の計算方法

譲渡所得の計算式を見てみましょう!また、所有期間で税率が変わるので、そのあたりも詳しくご紹介します。

譲渡所得の計算式

譲渡所得の計算式は、以下のようになります。

譲渡所得=収入金額-取得費-譲渡費用

収入金額:売ったときの金額

取得費:買ったときの金額と買ったときの費用の合計

譲渡費用:売ったときの費用

このように、譲渡所得から収入金額、取得費、譲渡費用を差し引いた残りの金額に課税されるということです。

所有期間で税率が変わる

不動産売却時の譲渡所得は所得とみなされるため、所得税と住民税の対象になります。しかし、給与所得と違い、不動産の譲渡所得は「分離課税」になっているので注意しましょう。

少しややこしいのですが、譲渡所得の税額を計算する場合、税率は売却した年の1月1日時点でその不動産を所有していた期間によって決められます。

※2013年~2037年まで、復興特別所得税として所得税額に2.1%プラスされます。

| 短期譲渡所得 (所有期間5年以下) | 39.63% (所得税30%+復興特別所得税0.63%+住民税9%) |

|---|---|

| 長期譲渡所得 (所有期間5年超) | 20.315% (所得税15%+復興特別所得税0.315%+住民税5%) |

| 長期譲渡所得 (所有期間10年超 マイホームの軽減税率の特例) | 譲渡所得6000万円以下の部分:14.21% (所得税10%+復興特別所得税0.21%+住民税4%) |

| 譲渡所得6000万円超の部分:20.315% (所得税15%+復興特別所得税0.315%+住民税5%) |

このように、所有期間によって税額にこれだけ大きな差が出てしまいます。所有期間はとても重要になってきますので、売る時期をきちんと確認しておくといいでしょう。

不動産売却の節税ポイント

不動産売却は時期によって税額に大きな差があるということがわかりましたが、ほかにも節税のポイントがありますのでいくつかご紹介します。

マイホーム売却時は特例が適用される

先ほどの表にもありますように、マイホームを売却する際は特例が受けられます。マイホーム売却時に受けられる特例は以下のとおりです。

| 特例の種類 | 内容 | 併用の可否 | |

|---|---|---|---|

| 節税の特例 | 3,000万円特別控除 | 譲渡所得から3,000万円を控除できる | 「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例」と併用できる |

| 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | 3,000万円特別控除後の譲渡所得にかかる税率を下げる | 「3,000万円特別控除」と併用できる | |

| 税金還付を受けられる特例 | 特定の居住用財産の買換え特例 | 買換えなどで新たに住宅を購入したときに課税の繰り延べができる | 併用できない |

| 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 | 買換える場合、譲渡損失を繰り越して控除できる | 併用できない | |

| 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例 | 買換えをしない場合、譲渡損失のうち住宅借入金などの金額から、譲渡資産の譲渡価額を控除した金額を上限に、ほかの所得との通算および繰越控除ができる | 併用できない |

このように、マイホームを売却する際は特例を請けることができますが、併用できるものとできないものがあるので注意しましょう。

また、同居していない親から相続した家はマイホーム(自分が現在住んでいる家)ではないため、これらの特例は受けられません。

3,000万円特別控除で税額ゼロ

マイホーム売却時の税金特例として「3,000万円特別控除」というのがあります。これは、譲渡所得が3,000万円より小さい場合、税金がかからない…というものです。

不動産を売って得られた譲渡所得には、所得税・復興特別所得税・住民税がかかります。しかし、マイホーム(居住用財産)を売った場合には譲渡所得から3,000万円を差し引くことができるのです。

特例を利用する場合の計算式は、

(譲渡所得-3,000万円)×税率=税額

このようになります。譲渡所得が3,000万円より小さい場合、税額はゼロになるというわけです。超えてしまっても、その超えた金額に対して課税されることになります。

買い替え時は「住宅ローン控除」と比較して決める

注意点として、3,000万円特別控除は一度利用すると翌年、翌々年は利用できないという決まりがあります。

また、「住宅ローン控除」といって、住宅ローンの借り入れから10年間、ローン残高の1%相当額が所得税から差し引かれるという控除も3,000万円特別控除と併用できません。

マイホームを売って、新しく住宅ローンを借りて買い換える場合は、売却益が出ていたら3,000万円特別控除を受けるか、住宅ローン控除を受けるか選択する必要があります。

住宅ローン控除を受けることによって控除される税額と、3,000万円特別控除を利用しない場合に課税されていた所得税額を比べて、多い方を選ぶといいでしょう。

3,000万円特別控除を受ける場合の注意点

3,000万円特別控除を受ける際に気を付けておきたいポイントがあります。

- 自分が住んでいる家であること

- 以前住んでいた家でも住まなくなって3年目の年末までに売ればOK

- 住まなくなって3年目の年末までに売れば、家を人に貸していてもOK

- 取り壊して売却する場合、取り壊した日から1年以内に売買契約をし、住まなくなって3年目の年末までに売ればOK

3,000万円特別控除を受けるときは、マイホーム(自宅)であることが前提ですが、以前住んでいた家であっても、住まなくなって3年目の年末までに売れば控除の対象になります。

不動産売却でかかる税金についてきちんと確認しておくと安心です

- 不動産売却の譲渡所得に課税される

- 以前住んでいた家でも住まなくなって3年目の年末までに売ればOK

- 所有期間によって税率が変わる

- マイホーム売却時は受けられる特例がある

不動産売却時には税金がかかりますが、譲渡所得は売却金額ということではなく、買ったときの金額や買うときにかかった費用、売るときにかかった費用などを差し引いた金額になるので注意が必要です。

また、所有期間5年以下か5年以上かによっても税率が大きく変わるため、購入年月日を確認しておきましょう。マイホームを売る際は、特例が受けられるのでこちらも併せて確認しておくと安心です。

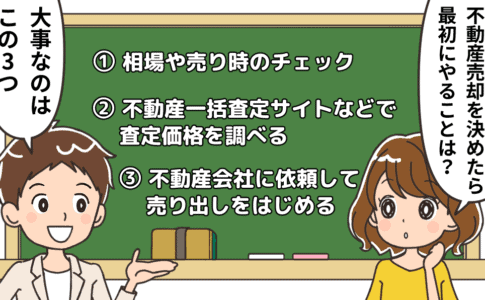

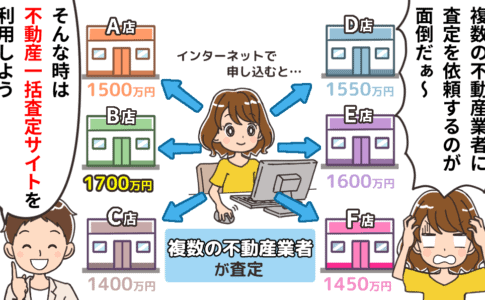

まずは自分の家の「査定価格」を知っておくことが大切!

家を売るかどうかを決める前に、まずは家の査定価格を知っておきましょう。

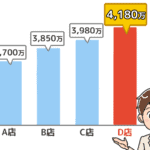

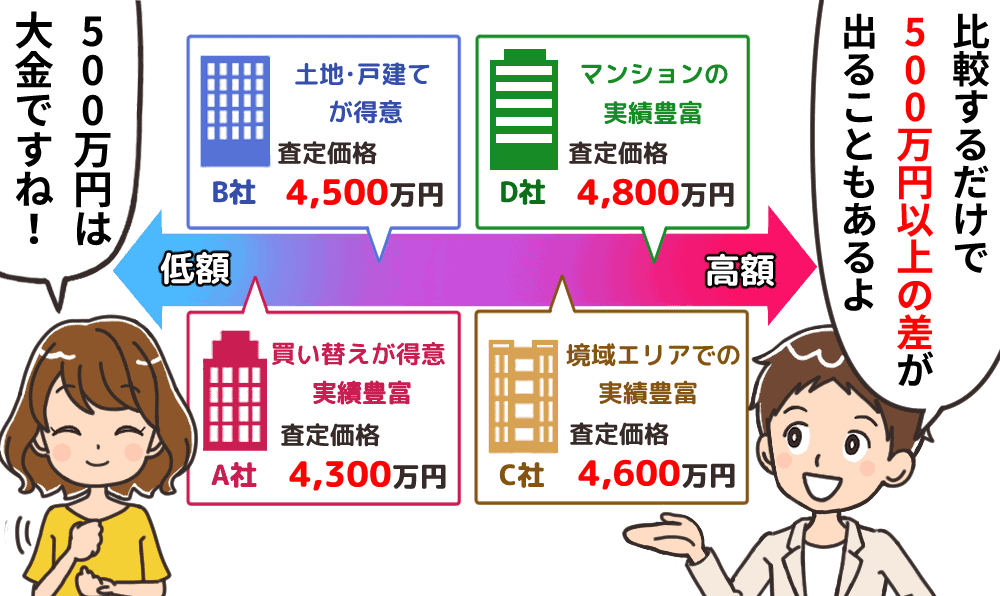

できるだけ査定価格を高めるために必ずやってほしいのが「比較する」ということです。査定を1社に絞らず、数社にまとめて依頼するのです。

そうすることで、一番高い金額をつけてくれる不動産会社がわかるだけでなく、平均価格というのもわかります。最終的に売り出し価格は売主が決めることになるのですが、その際の参考にもなります。

下記のように過去の査定額よりも最高額がつく事例があがっています。

<事例A>兵庫県加古川市

(売主予想)1,780万円⇒(実際の売却額)2,780万円

<事例B>大分県大分市

(売主予想)1,650万円⇒(実際の売却額)2,650万円

チャット形式で質問に答えるだけで簡単に査定してもらえますよー。